Aytaç Savran

COVID-19/ NAKİT AKIŞ VE TAHSİLATLAR

Finansal Kontrolden Toplam Şirket Performans Yönetimine...

STS Bilişim/Jedox sponsorluğunda sürdürdüğümüz “CFO Gözüyle” yazı dizimizin bu bölümünde konuğumuz ConsulThink Kurucu Ortağı Aytaç Savran. Aytaç Hanım Finans yöneticiliği tecrübesinin yanında girişimcilik ruhu ile yine Finans alanında öncülük yapmış profesyonellerimizden biri…

Covid 19’ un hayatımıza girdiği dönemden itibaren pek çok işletme uzun süre iş yapamaz hale geldi ve nakit akış ve tahsilatlar var olan önemini daha da arttırdı. Aytaç Hanım’ın bu konuda tecrübelerini ve görüşlerini dinliyoruz.

Aytaç Hanım tahsilat süreçleri üzerine detaylı anlatımınıza girmeden önce bize biraz kendinizden söz eder misiniz?

İstanbul Üniversitesi İktisat Fakültesi Maliye Bölümü mezunuyum. Teknolojik gelişmeleri takip etme ve sürekli öğrenme sürecine inancım ile birlikte Anadolu Üniversitesi’nin 2. Üniversite programlarından Web tasarımı ve kodlamayı bitirdim , 3. Üniversite olarak İş Sağlığı ve Güvenliği ön lisans bölümünde 2. Sınıf öğrenciyim Okul yıllarında stajlar , part-time çalışmalar sonrası mezun olduktan sonra 1994 yılında baba mesleği bankacılığı seçerek Yapı Kredi Bankası’nda işe başladım . Bankacılık sektörünün dijitale geçiş serüvenine şahit olduğum bu deneyim sonrası 1997 Kasım ayında Turkcell Finans Departmanı Tahsilat Bölümünde işe başladım.

Henüz GSM operatör lisansının alınmadığı ön hazırlık süreçlerinde yer alarak 1998 Nisan ayında lisans alınması ile tarihi bir sürece tanıklık ederek şirket ile büyüyerek kariyerimde ilerlemeye başladım.

Tahsilat süreçlerinde yeni bankalar ile anlaşmalar yapılması ,çalışmaların yönetilmesi daha sonra alternatif tahsilat kanallarının yaratılması , projelerinde yer alarak bir çok ilki hayata geçirdik.

Kredi kartı –sektör işbirliğinin ilk örneklerinden Turkcell Co-brand card projesinin içinde olmak çok gurur verici ve öğretici idi.

Posta çeki ile yapılan tahsilat süreçlerinden kredi kartı ile tahsilata geçiş, ödeme sistemlerinde kanal çeşitliliği, dijital kontör satışları gibi şimdi çok doğal gelen bir çok ödeme kanalı projelerinin hayata geçirilmesinde rol almak geriye dönüp baktığımda ödeme sistemleri geliştirme süreçlerinde katkıda bulunmuş olmak keyif veriyor.

2008 -2011 yılları arasında Turkcell grup şirketlerinden Kuzey Kıbrıs Turkcell’de CFO olarak görev aldım. Satınalma &Depo yönetimi süreçleri, Regülasyon , Gelir güvencesi ,Alternatif tahsilat kanalları geliştirme projelerini hayata geçirme, karlılığı arttırarak etkin gider yönetimi yapma, ve şirkette diğer departmanlar ile koordineli çalışarak Finans departmanının şirkete yön veren kimliğini geliştirdim.

Sonrasında Turkcell Operasyon Merkezi projesinde çalışarak 17 şirketin banka ve müşteri operasyonlarını yönettim.

Kurumsal hayattaki deneyimlerimi daha fazla alanda daha fazla şirket, yatırımcı ve profeyonellerle paylaşabilmek için 2013 yılında kurucu ortağı olduğum ConsulThink ile girişimci dünyasına adım attım.

ConsulThink ile müşterilerimize özel butik hizmetler vererek dijitalleşmelerine, kurumsallaşmalarına destek olup yol arkadaşları ,iş ortakları olduk. Çalıştığımız firmalara uzun soluklu hizmetler vererek bazen dışardan icra kurullarında yer aldık bazen yönetim kurullarında danışman olarak yön verdik bazen de interim CFO&COO rolü ile hizmet verdik.

ConsulThink olarak şirketlerin finansal performanslarının ölçümlenmesi, finansal raporlarının hazırlanması , iş planlarının hazırlanması , şirket satış& birleşme süreçleri için şirketlerin hazırlanması , finans ekiplerinin yapılandırılması ve teknolojik dönüşümlerinin sağlanması hizmetlerimiz arasında.

Finansal check-up ları yaparak gerek şirket sahipleri ve yatırımcıları gerekse yönetim kadrolarınıstratejilerini belirlemeleri ve yönetim kararlarını sağlıklı veriler üzerinden vermelerini sağlamaktayız.

Pandemi le birlikte dijitalleşme hızlanırken nakit akışı ve tahsilatlar bu süreçte nasıl bir rol oynadı?

Pandemi süreci ile birlikte dijitalleşme birçok CFO arkadaşımın bahsettiği ön plana çıkan konulardan biri.

Şirketlerdeki sürekliliğin sağlanmasında etkin bütçe yönetimleri , sağlıklı forecastlerin yapılması , sürdürülebilir gelir , uzaktan çalışma , finansal programlarının etkin kullanımı konuları ön plana çıkarken etkin nakit akışı yönetimi olmazsa olmaz hale geldi.

Etkin nakit akışının sağlanmasında da “TAHSİLATLAR” hiç olmadığı kadar ön planda.

Finans ekipleri ile satış ekiplerinin en çok karşı karşıya kaldığı konulardan biri olan tahsilat süreçleri, şirketlerde daha da önem kazanmaya başladı.

Artık bir çok şirket tahsilat stratejilerini, vade politikalarını , ödeme çözümlerini satış ekipleri ile paylaşmakta.

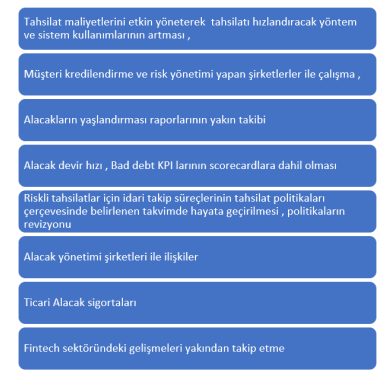

Satış ekipleri prim yapılarında tahsilatı kriter olarak girmekte. Likiditenin önemli olduğu noktada satış ekipleri tahsilatlara destek vererek finans departmanı ile koordineli çalışmaktadır. Tahsilat politikalarının belirlenmesinde şirketler çevik davranmalı ve hızlı kararlar alarak riski minimize etmeli. Bu süreçlerde müşteri kredilenmesi , müşteri risk yönetimi , müşteri takibi kritik önem kazanıyor.

Tahsilat, çok eski çağlardan beri ticaretin temel kavramı. Yapılan alışverişlerin karşılığında bir bedel ödeniyordu. Kimi zaman altın, kimi zaman takas ( trampa ) ya da geçerli olan para .

Para dolaşımının sağlanması , ekonomik döngünün devamlılığı için geçmişten geleceğe tahsilat hep başrolde olmuş ve olacaktır.

Ülkemizde de benzer süreçler yaşanmış, bankaların kurulması ile klasik bankacılık uygulamaları kullanılmış sonrasında dijital ödeme sistemleri , mobil ödeme-tahsilat arkasından fintechler ile zenginleşen ödeme sistemleri ( mikro payment etc. ) hayatlarımıza girmiştir.

Şu an da digital paralar gündemimizde Sürece baktığımızda hem kurumsal yaşantımızda hem de özel yaşantılarımızda ödeme araçları DİJİTALLEŞİYOR. Bu dijitalleşme de tüm alt yapı ve sistemleri dijitalleşiyor ve geliştiriyor.

Özellikle pandemi ile şirketler genel maliyet yönetimlerine odaklanırken diğer yandan işletme sermayelerini güçlü tutabilmek için de özellikle tahsilat süreçlerine daha da fazla odaklanmak durumunda oldular.

Alacakların banka ve ödeme platformlarına entegre yapılarda takip edilmesi, hızlanan ve % si artan tahsilat oranları ile işletme sermayesine olumlu katkı sağlayan altyapıların kullanımının artması sektörde dijitalleşmenin önünü açmış bir çok firmanın bu alana özel çözümler üretmesini sağlamıştır.

Ödeme işlemlerinde banka ve kredi kartı kullanımı verilerine baktığımızda; 2021 . 2.çeyr eğinde internet bankacılığı kullanım verileri; 113 milyon adet / 2 trilyon TL olarak görüyoruz Bu işlemlerin 1,4 trilyonu 62 milyon işlem ile EFT, havale gibi para transferleri olurken , ödemeler menüleri üzerinden yapılan işlem hacmi 25 milyon adet ve 88 milyar TL dir.

Son yıllarda gerek bireysel gerekse ticari kredi kartlarının kullanımı hızla artıyor. Bankalar ile çalışmayan bireysel müşterilerin kullandığın ön ödemeli kart adetlerinde de ciddi artışlar söz konusu.

Bankalararası Kart Merkezi’nin Temmuz 2021 raporuna göre ülkemizde 80,4 milyon kredi kartı, 142,4 milyon banka kartı ve 51 milyon ön ödemeli kart kullanılmakta.

Temmuz ayında yerli kredi kartı ile yapılan bireysel işlem adedi 463 milyon adet , 97.5 milyar TL , ticari kart kullanımı ise 35.5 milyon işlem adedi 36.4 milyar olarak gerçekleşmiştir.

Bankalararası Kart Merkezi’nin 2.dönem faaliyet raporunda belirttiği gibi 2021 ilk 6 ayında 709,3 milyarlık işlem kartlar üzerinden yapılmış olup bu işlem hacminin 586,6 milyarlık kısmı kredi kartları üzerinden , 111,5 milyarlık kısmı banka kartları ile 9,2 milyarlık kısmı ise ön ödemeli kartlar üzerinden gerçekleşmiştir.

Tahsilat yöntemlerindeki çeşitliliklerden biraz bahseder misiniz?

Birçok şirket hala tahsilatlarda geleneksel yöntemleri (nakit , havale/eft, çek, senet ,teminat mektubu) kullanmaya devam etmekle birlikte gerek B2B gerekse B2C hizmet veren firmalar tahsilat maliyetine katlanarak alternatif tahsilat kanallarını da yapılarına dahil etmekteler.

Tahsilat maliyetleri de bütçede planlanması gereken önemli bir kalem olarak karşımıza çıkmaktadır.

Bayi ağı ile çalışan şirketler, araç kiralama şirketleri, akaryakıt istasyonları, eğitim sektörü, tahsilat hizmeti veren kurumlar gibi örnek verebileceğimiz bir çok sektör bankalar üzerinden “Doğrudan Borçlandırma Sistemini (DBS)” yoğun olarak kullanarak tahsilatların belirledikleri tarihte hesaplarına geçmesini garanti altına almakta ve nakit akışlarında sürprizler yaşanmasını önlemektedir.

KK ile tahsilatlarda komisyon vermek istemeyen firmalar bloke ile çalışmaya devam etmekte olup acil nakit ihtiyaçları için belirli bir maliyete katlanarak blokedeki tutarlarını erken kullanabilmektedir.

Yine firmalar müşterilerden aldığı çekleri, senetleri kullanarak krediler kullanmaktadır. Yine son yıllarda factoring uygulamaları, leasing uygulamaları, alacakların satışının yapılması da firmaların tahsilat süreçlerinde kullandığı yöntemler olmaya devam ediyor.

Risk yönetimi açısından büyük montanlı tutarlar için Ticari Alacak Sigortaları ön plana çıkmaktadır.

Risk değerlendirmelerinin alışveriş esnasında yapılarak açık hesap çalışma imkanı veren hem B2B hem de B2C çözüm alt yapıları önümüzdeki günlerde çok konuşulmaya başlanılacak.

Kobiler ve start up firmalar barter anlaşmaları ile de nakit döngüsünü sürdürebilmektedir. Kendi müşterilerinden tedarik edebilecekleri hizmetleri alarak hem güçlü iş birlikleri sağlamaktalar hem de nakit çıkışı olmadan ihtiyaçlarını gidermekteler.

Kamu sektöründe de tahsilatları hızlandırmak için kredi kartlı tahsilat sistemleri , web üzerinden online işlemler, SMS ile işlemler etkin olarak kullanılmaya başlandı.

GSM operatörleri kişilere atanan limitler çerçevesinde kart kullanımı olmadan GSM faturasına yansıtarak alışveriş yapma imkanı sunmakta , bağış yapmalarına izin vermekte Pandemi ile birçok şey değişti ve değişmeye devam ediyor. Dijital paralardaki gelişmeler çıkan regülasyonlar ile de ödeme sistemlerinde de alışa geldiğimiz, kullandığımız yöntemler, sistemler değişecektir.

Bu süreçte Fintech firmalarının rolünu nasıl görüyorsunuz?

Kredi kartı kullanımlarının yoğunlaşması ile birlikte işlemlerin kontrolü takibi , tek elden yönetilmesi için farklı finansal platformlar hazırlanarak şirketlerin kullanımına sunulmuştur. Dijital veri yönetimi ve operasyonel verimlilik sağlayan bu yazılımlar ve platformlar gerek raporlama gerekse de muhasebe sistemlerine entegresyon sağlayarak finans alanında dijital dönüşümün bir parçası olmaya devam etmektedir.

Fintech şirketlerin geliştirdiği bu tip çalışmalar karşısında bankalar tarafında da benzer çözümler sunulmaktadır ve banka- fintech iş birlikleri yaşanmaktadır.

Sözün özü , finansın her alanında olduğu gibi dijitalleşme, teknolojide yaşanan gelişmeler tahsilat süreçlerinde de de çok etkin rol oynayacak .

Pandemi sürecinin devam ettiği, ekonomik krizin her geçen gün daha da hissettirdiği, likitidenin çok değer kazandığı bu günlerde ve önümüzdeki dönemde CFO ların gündeminde yer alacak görüşündeyim.

Teşekkürler.

Aytaç Hanım’ a katkıları için biz de teşekkür ediyoruz…

Post Covid dönemi nakit akışı ve tahsilat Türkiye’nin içinde bulunduğu şartlar da göz önüne alındığında daha fazla konuşulacağı bir süreç olacaktır.